住宅の購入は、人生における最も大きな買い物と言われています。

高額となる住宅購入にかかる金銭的なサポートの一つとして、税制面での優遇措置として有名な「住宅ローン控除(減税)」があります。昨年の消費税増税にともなう制度の改正もあり、新聞や雑誌でも目にする機会のある「住宅ローン控除」という言葉ですが、マイホームの購入の際には制度を理解したつもりでも、いざ確定申告が迫った時期になると、慌てて準備される方も少なくありません。

詳しくはこちらのコラムで解説していますが2022年4月に、中古住宅における住宅ローン控除の適用条件が変わったことにより、減税対象の物件が広がり、より注目が集まっている制度ですが、築30~40年といった物件も減税対象に入ったことで、「住宅ローン減税に適用している=国もお墨付きの安心な住宅」といったウリ文句で、築古物件の営業増加が見込まれ、意図せずお客様が状態の悪い物件を手にしてしまうリスクも伴います。

このような背景もあり、本記事では、住宅ローン減税のメリットや条件のほか、住宅欠陥のリスクを最大限取り除くためのホームインスペクション(住宅診断)と住宅ローン減税のお得な併用についても詳しく解説しますので、ぜひ参考にしてみてください!

住宅ローン控除ってどんなもの?

住宅ローン控除は、正確には「住宅借入金等特別控除」といって、マイホームを住宅ローンを組んで購入した際に、年末のローンの残高に応じて「所得税から控除される」制度のことです。

一般的に住宅を購入する際、多くの方が住宅ローンを組まれるかと思います。

この住宅ローンは借入金ですので、毎月のローン返済は、元金に加えて金利分を支払っていかなければなりませんが、ローンを組んで住宅を取得した際の住宅購入者の金利負担を軽減するために作られた制度が「住宅ローン控除」です。

たとえば、サラリーマンの方は、毎月の給与から所得税が源泉徴収されています。確定申告を行い、住宅ローン控除を適用すると、すでに収めた所得税から控除された金額が戻ってくるしくみになっています。(※サラリーマンの場合、住宅を取得した翌年のみ確定申告が必要となり、以降は年末調整で申請可能です。)

住宅ローン控除のメリットとは?

住宅ローン減税制度を利用することでのメリットは、「節税」ができることです。

• 所得税が還付される

• 住民税の負担も軽減されることも

前述の通り、住宅ローン控除によって所得税が還付されるのですが、所得税で控除しきれなかった部分は住民税からも差し引くことができるのです。(※住民税の還付は最大136,500円まで)

しかも、この住宅ローン控除は10年間に渡って適用されます。

(※消費税率10%が適用される住宅の取得をして、令和元年10月1日から令和2年12月31日までの間に入居した場合には、控除期間が3年間延長され13年間の控除となります。)

住宅ローン控除の控除額っていくら?

住宅ローン減税制度では、毎年末の住宅ローン残高に対して、1%が控除されます。

「1%ってなんか少ないな」と思うかもしれませんが、そもそも土地や建物などの不動産はかなりの高額。たとえば、3,000万円の物件を購入した場合は、その1%である30万円も税金から控除できるのです。

なお、各年の控除限度額は40万円で、認定長期優良住宅等の場合は最大50万円が上限額となります。

住宅ローン控除を受けるには条件がある

「ぜひとも利用したい!」と思われるかと思いますが、控除を受けるためには条件があります。

いったい、どんな条件があるのでしょうか。

1. 本人が住むのかどうか

住宅ローン控除を受ける本人が住むことを条件としています。

住宅ローン控除を適用するためには、住宅ローン控除を受ける本人が、自己の居住用として住まなければ適用することができません。たとえば、不動産投資で賃貸物件の運営をするために購入した物件は、他人が居住することになるので、住宅ローン控除を受けることができないのです。

さらに、新築または住宅を取得した日から6ヵ月以内に住みはじめて、控除を受ける年の12月31日まで引き続き住んでいなければなりません。

2. 控除を受ける年の合計所得が3,000万円以下かどうか

住宅ローン控除を受けようとする年の合計所得が3,000万円以下でないと、控除の適用ができません。

たとえば、給与所得は年間500万円であっても、不動産投資などによる所得が3,000あった場合は、合計所得が3,500万円になります。

この場合は、控除条件の3,000万円を超えてしまっているので対象外となります。

3. 住宅の床面積が50平方メートル以上で、その2分の1以上を居住用として使っているか

購入した住宅の床面積が50平方メートル以上あり、床面積の2分の1以上を自分の居住用として使用していなければなりません。

床面積に関しては注意が必要で、販売チラシや売買契約書に記載されている床面積と、税制上で求められる登記簿上の床面積は異なります。必ず登記簿に記載されている面積を確認するようにしましょう。

また、マンションの場合は、共用部分については除外されます。たとえば、みんなが使う階段や廊下などは、自分が専有している部分ではありません。自分が専有している床面積のみで判断されますので、必ず確認しましょう。

4. 返済期間10年以上の住宅ローンで組んでいるか

住宅を購入するにあたり、住宅ローンを10年以上の返済期間で組んでいる必要があります。

また、原則として銀行などの金融機関からの借入が条件となります。たとえば、親類や友人・知人などから借りて住宅を買った場合は、控除の対象外となります。

勤務先から借りた場合で、金利が0.2%に満たない利率の場合も控除の対象外です。

(※会社役員が勤務先から借り入れた場合も、住宅ローン控除対象外となります。)

5. 他の優遇措置を受けているかどうか

その住宅に住み始めた前後2年間のあいだに、他の優遇措置を受けている場合は、住宅ローン控除の対象外となります。

たとえば、住み替えなどで以前に住んでいた住宅を売却譲渡した際に、「長期譲渡所得の課税の特例」を受けている場合がこれにあたります。

この特例は、住宅を売却したときに「3,000万円の特別控除」などが受けられる優遇措置です。この優遇措置を受けているのに、住宅ローン控除まで併用して適用することはできません。

中古住宅の場合は追加条件も

実は昨年2021年までは、中古住宅における住宅ローン控除は、一定の築年数を下回らなければ適用されませんでした。しかし、今年2022年よりこの要件が緩和され、「◆昭和57年(1982年)以降に建築された住宅=新耐震基準適合住宅」であれば、住宅ローン減税適用を受けられることになり、今後の築古物件の購入あっせんが活性化する見込みとなっております。

住宅ローン減税(控除)の計算方法や、新築・中古住宅での適用条件の詳細についてはこちら

<※2021年までの要件>

広さや用途、所得などの条件を満たした上で「木造住宅は築20年以内、耐火構造(いわゆる鉄筋コンクリート造りのマンション)は築25年以内」といった要件に加え、築20年や25年を超えた中古住宅では●既存住宅売買瑕疵保険に加入する

●耐震基準適合証明書を取得する

●住宅性能評価書(耐震等級1以上)を取得する上記のいずれかを満たすと、築年数の条件を満たさない中古住宅でも、住宅ローン控除を利用することができました。

住宅ローン控除(初年度)確定申告に必要な書類と入手先

新築・中古・認定長期優良住宅いずれも共通して必要な書類

- 住民票の写し:新住所を管轄している区(市)役所

- 住宅ローン年末残高証明書:10月~11月に金融機関から郵送

- 登記事項証明書:法務局(ネット入手も可)

*土地の借入もある場合は土地登記事項証明書も必要 - 請負契約書(売買契約書):ハウスメーカー・工務店

*土地の借入先(住宅ローン)のある場合は土地の売買契約書 - 源泉徴収票:勤務先(年末に発行)

中古住宅で+α必要な書類

- 耐震基準適合証明書(マンション等耐火建築は築25年、木造等非耐火建築は築20年):建築士など

- 既存住宅性能評価書:登録住宅性能評価機関

- 既存住宅売買瑕疵保険の付保証明書:住宅瑕疵担保責任保険法人

認定長期優良住宅で+α必要な書類

- 長期優良住宅建築等計画の認定通知書(コピー)

- 住宅家屋証明書(原本またはコピー)または認定長期優良住宅建築証明書(原本)

住宅ローン控除のお得な活用方法について

住宅ローン減税適用で浮いた費用は、「瑕疵保険」に回すのが得策

今回の要件変更に伴い、仲介側からすると今まで住宅ローン減税適用をウリのひとつにできなかった「昭和57年(1982年)以降に建築された住宅(=旧耐震基準)」が、「住宅ローン減税に適用している=国もお墨付きの安心な住宅」といったウリ文句で、築古物件の営業増加が見込まれます。

築40年の住宅も住宅ローン減税を使えるようになるわけですが、40年も経っていると、メンテナンスが行き届いた良い建物もあれば、雨漏りしているような建物まで、住宅のコンディションはバラバラです。そのため、このような物件購入を検討される際には、住宅ローン減税でお得になった分(※中古住宅の場合は上限140万円)を、瑕疵保険の保険料に回して利用するのがおすすめです。

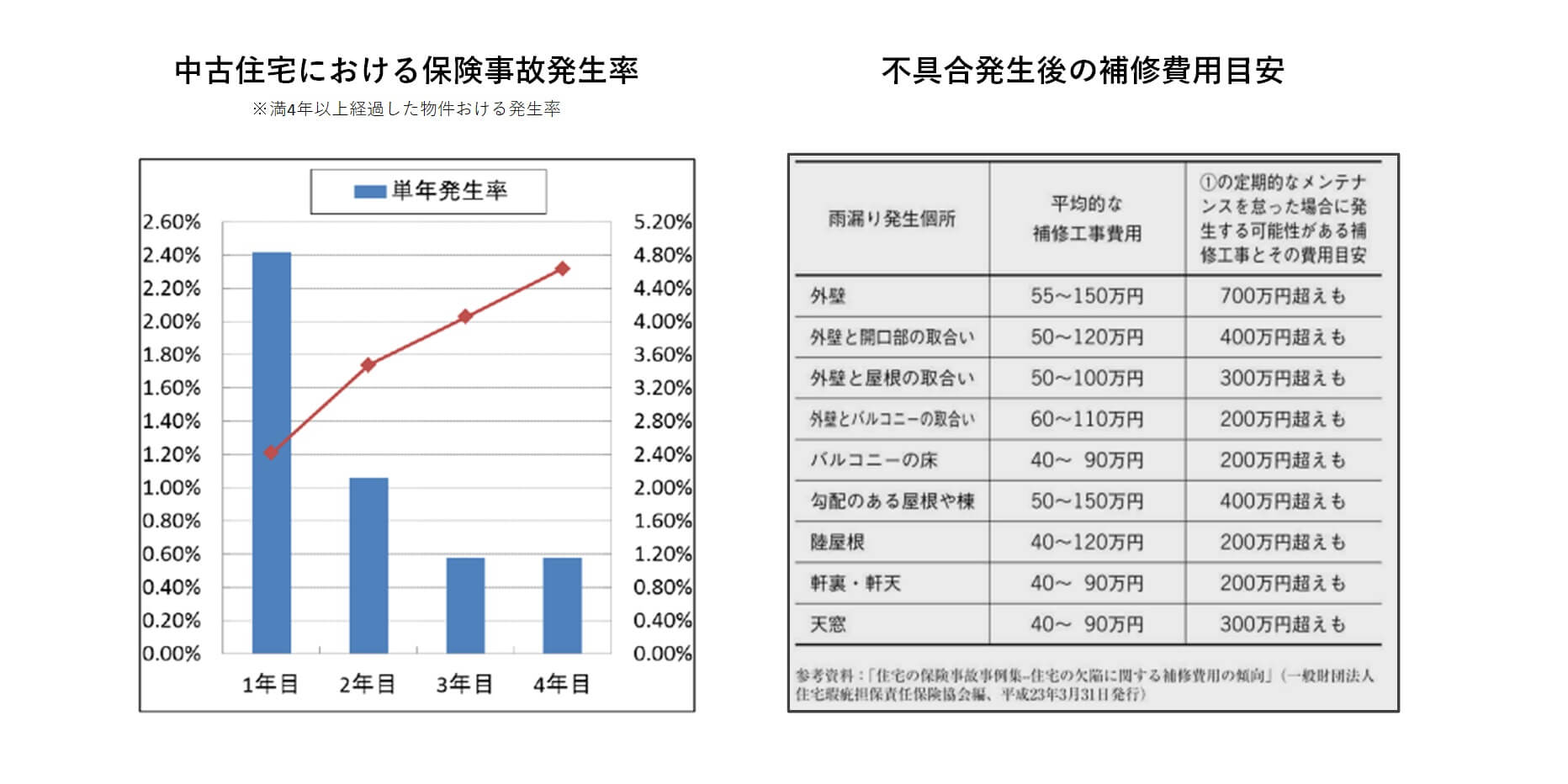

中古住宅の場合、新築に比べると当然事故(※雨漏りなどの欠陥)率は高く、事故が集中する初年度では検査物件全体の約5%にのぼります。

また、万が一事故が起きた際の補修費用は一般的に200~700万円程度(例:屋根からの雨漏り:最大400万)かかることが多く、これらの数値から考えても、住宅ローン減税が適応できる物件においての瑕疵保険活用の必要性は非常に大きいと言えるでしょう。

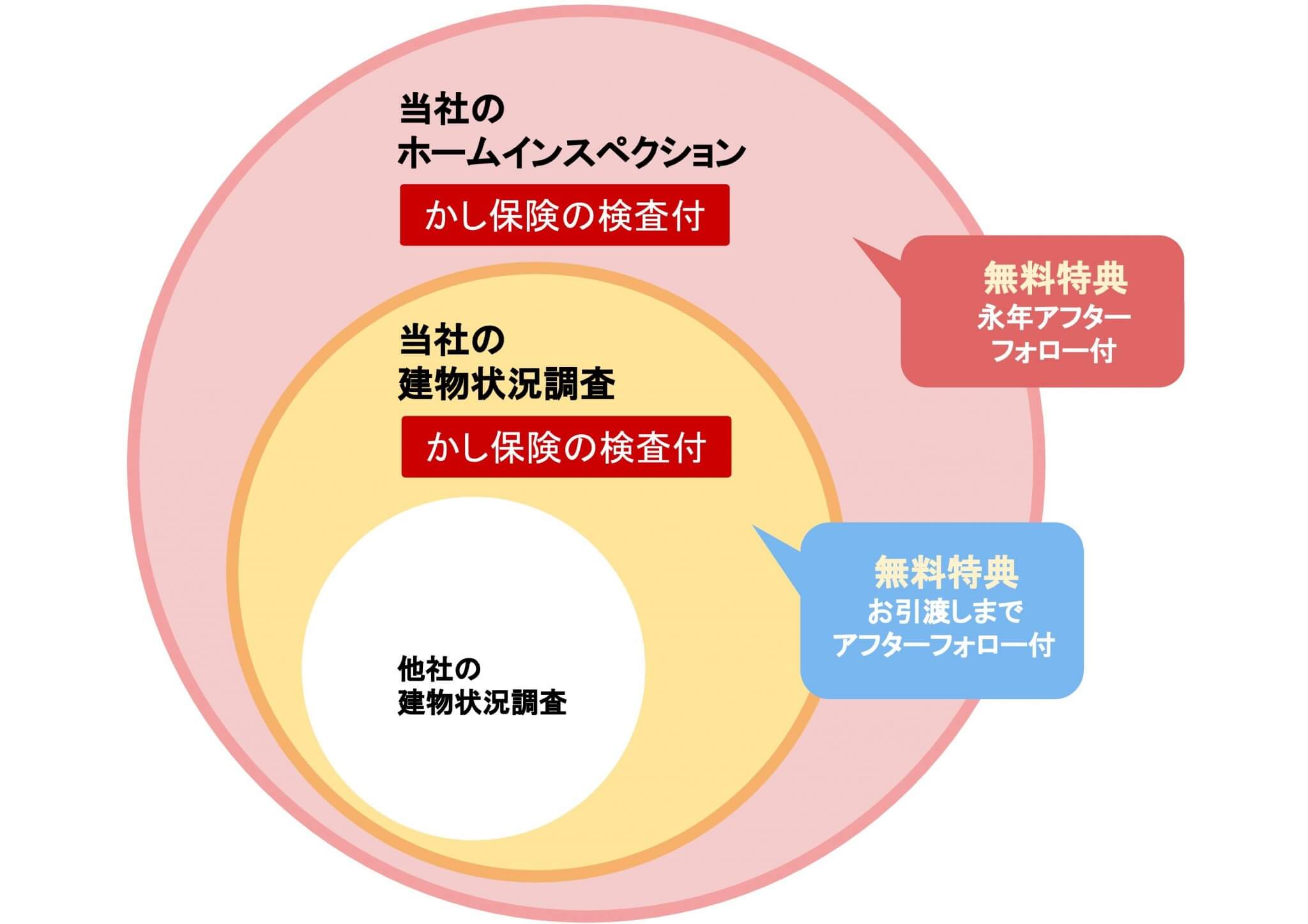

ホームインスペクションの利用で、さらに「お得で効果的」な対策が可能

ホームインスペクション(住宅診断)とは、住宅に精通したホームインスペクター(住宅診断士)が、第三者的な立場からまた専門家の見地から、住宅の劣化状況、欠陥の有無、改修すべき箇所やその時期、おおよその費用などを見きわめ、アドバイスを行うサービスです。

元々は、住宅ローン減税適用のための瑕疵保険適合検査を検討されている方に、瑕疵保険の調査範囲を含み、かつ一般の方では補修判別が難しい傷・汚れのチェックや床下・屋根裏など、目に見えない不具合などもプロの目でしっかりと確認できる本サービスをおすすめしていました。

2022年から、住宅ローン減税適用のために、瑕疵保険適合は不要になったとはいえ、中古物件は元々欠陥や不具合が多く、千葉大学の研究のデータによると、新築時の段階でおよそ30~40%補修を検討すべき箇所が存在(経年により発生率は上昇し、築10年以上の物件は約60%)します。インスペクションご利用で、よくある雨漏りの可能性の有無、設備機器の不具合はもちろん、建物の傾きチェックなど、居住・売買時のリスクにつながりやすい箇所の劣化状態を、物件価格の約0.2%でリスクヘッジできるため、ぜひ一度検討をしていただくことをおすすめいたします。

中古住宅の売買時に利用できるホームインスペクションは、実に100項目以上にものぼる点検を行います。

![[ 調査シート例 ]](https://www.sakurajimusyo.com/wp-content/uploads/2021/04/8153b0df6892509bc107a14589c8f02e.jpg)

[ 調査シート例 ]

目に見える範囲はもちろん、専門の機材などを使って目に見えない範囲でどのようなことが起こっていそうか、いつ、どこに、どれくらいの修繕費用がかかりそうかなど、買って大丈夫そうかだけでなく、買った後に中長期的にどのようなことに注意すればよいか、などをホームインスペクターがアドバイスをします。