新築よりも割安な中古住宅の購入を検討している方の中には、「中古でも住宅ローン減税を受けられるの?」と疑問に感じている方も多いのではないでしょうか。

結論、中古住宅の購入にも住宅ローン減税は適用されます。

実は昨年2021年までは、住宅ローン控除は一定の築年数を下回らなければ適用されませんでした。しかし、今年2022年よりこの要件が緩和され、「1982年(昭和57年)以降に建築された住宅=新耐震基準適合住宅」であれば、住宅ローン減税適用を受けられることになりました。

このことにより、築30~40年といった物件も減税対象に入ることで、「住宅ローン減税に適用している=国もお墨付きの安心な住宅」といったウリ文句で、築古物件の営業増加が見込まれ、意図せずお客様が状態の悪い物件を手にしてしまうリスクも伴います。

このような背景もあり、本記事では、住宅ローン減税の仕組みや手続きなどのほか、住宅欠陥のリスクを最大限取り除くためのホームインスペクション(住宅診断)と住宅ローン減税のお得な併用についても詳しく解説しますので、ぜひ参考にしてみてください!

住宅ローン減税(控除)とは

住宅ローン減税(控除)とは、住宅ローンを借入れて住宅を取得する場合に、住宅ローンの毎年の支払い金額を最大13年間、税金から差し引いてもらえるマイホーム購入者の経済的な負担を減らすための国による制度です。

新築・中古、一戸建て・マンションといった区別はなく、すべての住宅において適用可能となっており、正式名称は『住宅借入金等特別控除』といいます。

住宅を購入した年に確定申告をすることで、すでに納めた所得税などから一定額が控除され、2022年の税制改正により、2025年の入居まで適用されることになりました。

新築住宅・中古住宅の住宅ローン控除(減税)の違い

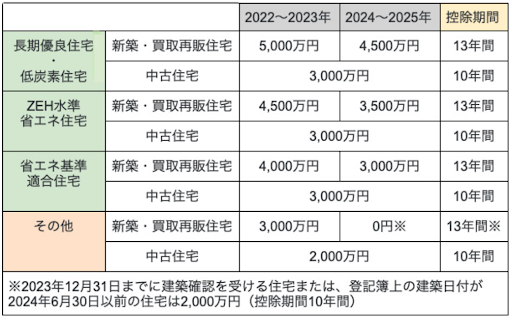

新築住宅と中古住宅は住宅ローン控除の限度額や期間が異なります。以下の表は住宅の性能・状態別に借入限度額や控除期間をまとめた一覧表です。

控除率は一律の0.7%

毎年の控除額は、住宅ローンの年末残高に0.7%をかけた金額となります。

たとえば3,000万円の住宅を全額ローンで購入した場合、購入した年に21万円の控除を受けられます。こちらはあくまで最大の控除額で、実際の控除額は年収によって異なります。

控除はまず、その年に納めた所得税額から行われますが、控除しきれなければ個人住民税からも控除できます。住民税から控除できる上限金額は、所得税の課税総所得金額などの5%または97,500円のいずれか小さい方です。

中古住宅は一般的な中古住宅と買取再販住宅に分かれる

中古住宅には以下の2種類が存在します。

- 一般的な中古住宅

- 買取再販住宅

一般的な中古住宅とは売主が売却を不動産会社に依頼し、買い手を探す中古住宅を指します。

対して買取再販住宅は不動産会社が中古住宅を買取り、改修を行なって再販するものです。

買取再販住宅は中古住宅にひと手間加えているので、一般的な中古住宅と比べて相場は高くなります。内外装や設備を修繕・交換して販売されるため、購入後に手を加えなくても良い点が買取り再販住宅のメリットです。

控除期間が異なる

中古住宅と買取再販住宅では、住宅ローン控除の期間が異なります。

一覧表を見ると中古住宅の控除期間は10年に対して、買取再販住宅は新築住宅と同じ13年間で設定されています。もちろん控除期間が長いほど節税効果は高くなります。

先に解説した借入限度額とは控除期間から中古住宅の最大控除額は年間21万x10年間の210万円に対して、買取再販住宅は年間35万x13年間の455万円です。つまり条件次第では買取再販住宅は中古住宅と比べて、倍以上の控除額になる可能性があります。

借入限度額が異なる

先に紹介した表を見てみると、新築住宅、買取再販住宅、中古住宅でそれぞれ借入限度額が設定されています。

借入限度額とは実際に借りられる金額ではなく、ローン控除額対象となる借入金の限度額を指しています。

中古住宅は最大3,000万円、買取再販住宅は新築と同額の最大5,000万円まで控除可能です。

なお中古住宅と買取再販住宅は、それぞれ環境性能が高い住宅と証明できる場合、借入限度額の枠が増額します。

- 長期優良住宅・低炭素住宅

- ZEH水準省エネ住宅

- 省エネ基準適合住宅

増額には認定証、証明書が必要なため、事前に不動産会社に確認しておくと良いでしょう。

<新築・中古共通>住宅ローン減税の適用条件

住宅ローン減税を受ける本人が自分で住むこと

住宅の引き渡しまたは工事完了から6ヵ月以内に、住宅ローン減税を受ける本人が住む必要があります。

実際に本人が住んでいるかどうかは、住民票で確認されます。

住宅ローンの返済期間が10年以上あること

控除期間の間に繰り上げ返済を行うと、ローン残高が少なくなる分、控除額も少なくなるため注意が必要です。

合計所得金額が2,000万円以下であること

合計所得金額とは、給与・事業所得のほか、土地・建物・山林などの譲渡所得、公的年金や退職金などの所得を合計した金額です。

夫婦などが別名義で借り入れるペアローンの場合は、それぞれの合計所得金額が2,000万円以下という要件となります。

床面積の下限を満たしていること

対象となる住宅の床面積は原則50平米以上、合計所得金額が1,000万円以下の場合は40平米以上です。

住宅の一部を店舗や事務所などで使用し、事業の経費に計上している場合は、床面積の2分の1以上を居住用にしている必要があります。

譲渡所得の課税に関する特例を受けていないこと

住宅ローン控除を受ける条件に居住年前後2年、合計5年間に譲渡所得の課税に関する特例を受けていない点が含まれています。

譲渡所得とは不動産をはじめとした所定の資産を売却した際に得た収入のことです。

計算方法は以下の通りです。

『譲渡所得=収入金額-取得費-譲渡費用』

マイホームの売却で、当時購入した価格より高い値段で売れた場合に譲渡所得が発生します。

譲渡所得が発生すると本来は税金を納めなければなりませんが、一定額まで免除されたり、所有年数に応じて税率が軽減されたりする特例が存在します。

住宅ローン控除を受けるにはこれらの特例を受けていないことが条件です。

入居期限は2025年末まで

2023年現在、実施されている住宅ローン控除の制度は2025年までの適用とされています。

つまり、2025年の12月末までに入居していることが条件の一つです。

2025年以降の住宅ローン控除は控除額や期間の変動がある可能性もありますし、そもそも実施されない可能性もゼロではありません。

現在中古住宅を購入検討している人は、2025年12月末までの入居を目処に探すと良いでしょう。

中古住宅は築年数も適用条件に含まれる

中古住宅で住宅ローン控除を受けるには先に述べた条件のほかに、築年数が関係します。

具体的には「1982年以降に建築された住宅かどうか」で控除の適用が決まります。この条件は登記簿に記載されている建築年のみで証明できるので、特別な検査などは必要ありません。

実は2021年までの中古住宅に関する住宅ローン控除は耐火住宅が築25年、非耐火住宅が築20年といった細かい築年数の条件や特別な検査、証明書などが必要でした。

これらが2022年に改正され築年数のみが適用条件となったため、中古住宅で住宅ローン控除を受けるハードルがぐっと下がりました。

リフォームでも所得税が控除される

リフォームの減税制度は「リフォーム促進税制」または「住宅ローン控除」を受けることができます。

原則として、2つの減税制度を併用することはできません。

※耐震改修の投資型減税のみ、リフォーム促進税制と住宅ローン控除の同時利用が可能です。

それぞれの制度概要については以下の通りです。

|

制度名 |

概要 |

|

リフォーム促進税制 |

自己資金でリフォームを行った場合に、その年の所得税から控除される。 リフォームの種類によっては、固定資産税や贈与税の減税(非課税措置となる場合もあり)も受けられる。 |

|

住宅ローン控除 |

住宅ローン控除(借入限度額2,000万円、控除期間10年間、控除率0.7%)を利用し、基準に適合する一定の内容の工事費が100万円を超えるリフォームを行った場合に適用される。 |

控除を受けるために必要な手続き・書類

控除を受けるまでの流れ

- 住宅の取得

- 入居(取得日から6ヵ月以内)

- 確定申告の期限までに必要書類を入手・作成

- 確定申告書の指定の欄に記入し提出(申告期間:毎年2月中旬~3月中旬)

- 還付金の受け取り(1ヵ月~1ヵ月半程度)

必要な書類

続いて住宅ローン控除に必要な書類を紹介します。なかには、ご自身で取り寄せる必要がある書類もありますので、余裕を持って準備しましょう。

- 確定申告書(税務署・国税庁サイトから入手可)

- 住宅借入金等特別控除額の計算明細書(税務署・国税庁サイトから入手可)

- 「マイナンバーカード」または「通知カード+本人確認書類」または「マイナンバー記載の住民票+本人確認書類」

- 源泉徴収票(勤務先から入手可)

- 登記事項証明書(法務局から入手可)

- 不動産売買契約書の写し

- 住宅ローンの年末残高証明書(住宅ローンを契約した金融機関から入手可)

特例要件の証明書類(該当する場合) 確定申告の流れや2年目以降の手続きについては以下のコラムで解説しています。ぜひご覧ください。

【あわせて読みたい】

住宅ローン控除(減税)とは?確定申告のやり方や必要書類を細かく解説

https://www.sakurajimusyo.com/guide/33363/

住宅ローン減税のお得な活用法とは?

住宅ローン減税適用で浮いた費用は、「瑕疵保険」に回すのが得策

冒頭にもご説明しましたが、今回の要件変更に伴い、仲介側からすると今まで住宅ローン減税適用をウリのひとつにできなかった「昭和57年(1982年)以降に建築された住宅(=旧耐震基準)」が、「住宅ローン減税に適用している=国もお墨付きの安心な住宅」といったウリ文句で、築古物件の営業増加が見込まれます。

築40年の住宅も住宅ローン減税を使えるようになるわけですが、40年も経っていると、メンテナンスが行き届いた良い建物もあれば、雨漏りしているような建物まで、住宅のコンディションはバラバラです。そのため、このような物件購入を検討される際には、住宅ローン減税でお得になった分(※中古住宅の場合は上限140万円)を、瑕疵保険の保険料に回して利用するのがおすすめです。

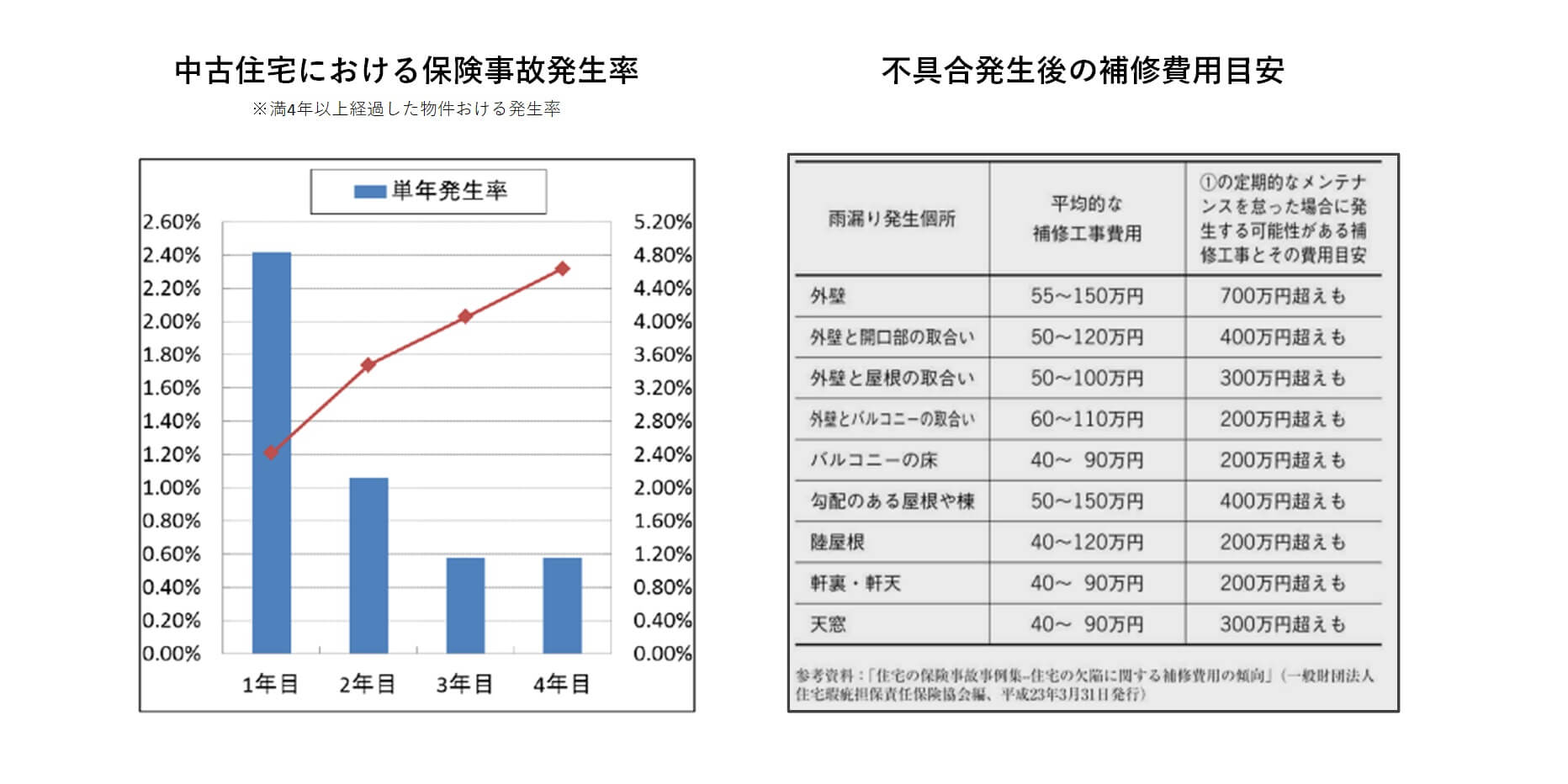

中古住宅の場合、新築に比べると当然事故(※雨漏りなどの欠陥)率は高く、事故が集中する初年度では検査物件全体の約5%にのぼります。

また、万が一事故が起きた際の補修費用は一般的に200~700万円程度(例:屋根からの雨漏り:最大400万)かかることが多く、これらの数値から考えても、住宅ローン減税が適応できる物件においての瑕疵保険活用の必要性は非常に大きいと言えるでしょう。

ホームインスペクションの利用で、さらに「お得で効果的」な対策が可能

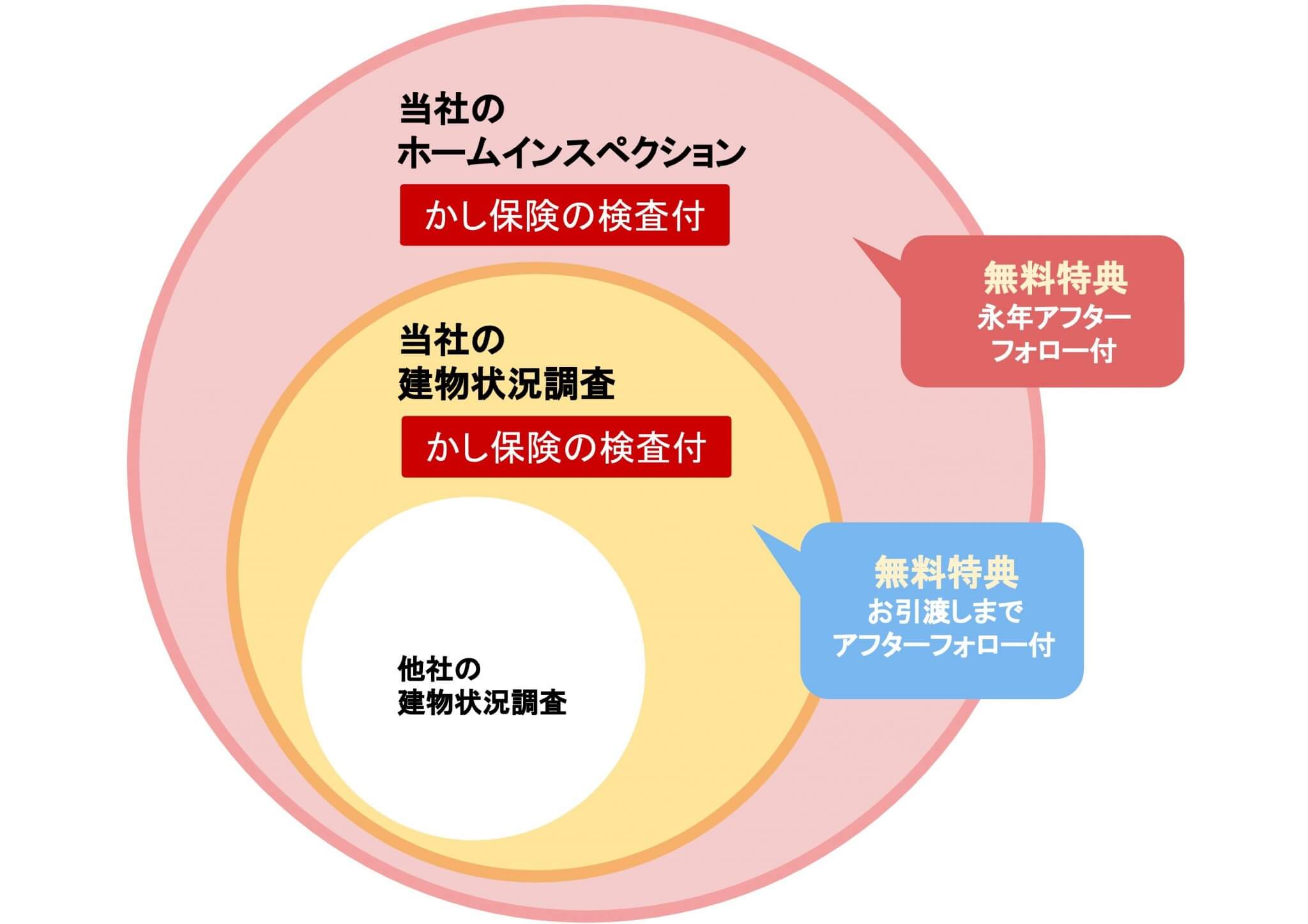

ホームインスペクションとは、雨漏りやシロアリ被害、建物の傾きなどの劣化状況や、新築時の施工不良などについて、建物に精通した専門家のホームインスペクターが診断するサービスです。改修すべき箇所やその時期、おおよその費用などの改修アドバイスまでサービスに含まれ、物件価格の約0.2%の費用追加でリスクヘッジができるため、ご利用の検討を強くおすすめしております。

元々は、住宅ローン減税適用のための瑕疵保険適合検査を検討されている方に、瑕疵保険の調査範囲を含み、かつ一般の方では補修判別が難しい傷・汚れのチェックや床下・屋根裏など、目に見えない不具合などもプロの目でしっかりと確認できる本サービスをおすすめしていました。

2022年から、住宅ローン減税適用のために、瑕疵保険適合は不要になったとはいえ、中古物件は元々欠陥や不具合が多く、千葉大学の研究のデータによると、新築時の段階でおよそ30~40%補修を検討すべき箇所が存在(経年により発生率は上昇し、築10年以上の物件は約60%)します。インスペクションご利用で、よくある雨漏りの可能性の有無、設備機器の不具合はもちろん、建物の傾きチェックなど、居住・売買時のリスクにつながりやすい箇所の劣化状態を、物件価格の約0.2%でリスクヘッジできるため、ぜひ一度検討をしていただくことをおすすめいたします。

中古住宅の場合、インスペクションを入れるベストなタイミングは『申込み後~契約前』となり、他の時点でも入れることは可能ですが、注意点も多いため、お急ぎの方はまずは一度お問合せください。

業界No.1!経験年数20年以上のプロ集団が提供

さくら事務所は、国内におけるホームインスペクション普及のパイオニア的存在であり、これまでご依頼実績は業界No.1(累計72,000件超)、満足度98%(Google口コミ☆4.8)と非常に有り難い評価をいただいております。

弊社理念の核でもある「第三者性・中立性」を保持しながら、建築・不動産・防災・マンション管理など、あらゆる難関資格を持つメンバーが連携、サービスご利用後にもあらゆる住まいのご相談に対応するための「永年アフターフォローサービス」もご用意。これから暮らす住まいの安心に加え、心強い建築士と末永いお付き合いをいただける内容となっております。

※ご依頼から概ね3日~1週間以内での調査実施が可能です。お急ぎの方は、まずはお問合せください!

中古住宅の購入にはリスクがつきものです。築年数が浅いのにコンディションの悪い物件もあれば、古くともコンディションのいい物件もあり、それを正しく見抜くには専門知識や経験が必要です。中古住宅購入の際には、必ずさくら事務所のような第三者機関によるインスペクションをご利用ください。