何はともあれ「頭金」を用意してから……というのが今までの住宅購入の常識でした。ところが近年、フルローン(頭金なしで全ての費用を住宅ローンで賄うこと)で住宅を購入するケースが増えています。

増えてきた理由の1つに「住宅を購入する年齢が低くなってきた」ことが挙げられます。年齢が低い、つまり給与や収入がまだ十分でないため頭金を貯めることができず、フルローンでの購入に踏み切る人が増えているという実情があります。

結論から申し上げると、中古住宅購入においてフルローンは利用できます。今回は、フルローン利用における注意点や、審査におけるポイントについて解説します。また、新築と同様に利用ができる住宅ローン控除(減税)など、お得な制度についても解説していきたいと思います。

※『中古戸建ての購入における住宅ローン全般の解説』はこちらの記事で解説しています

諸費用もローンでまかなえる?

ご存じの通り、住宅ローンで3,000万円の融資が受けられたとしても、3,000万円の物件を購入することはできません。そう、住宅購入時には「諸費用」がかかるからです。

中古住宅の購入においてフルローンが利用できることは上述の通りですが、もろもろの「諸費用」についても住宅ローンでまかなうことができるのでしょうか?答えは「できる」です。

いわゆる「諸費用」の中には、融資に関する費用として保証会社保証料、保証会社事務手数料、印紙代、登記費用、保険料として団体信用生命保険料、火災保険料、住宅取得に関する費用として印紙税、不動産取得税、登録免許税、仲介手数料……と、さまざまな費用が含まれます。諸費用は物件価格の7〜10%くらいが一般的ですので、3,000万円の物件を購入する際には300万円ほどの諸費用がかかると考えておきましょう。リフォームを前提として中古住宅を購入する場合は、当然、追加でリフォーム費用もかかります。

例えばリフォーム資金に対応した住宅ローン商品では、購入する物件価格よりも多く借りられるものがあります。その分を諸費用やリフォーム費用に回す、ということですね。ただし、各金融機関が提供している住宅ローン商品によりますので、ぜひご自身でお調べしてみてください。

全額の融資が受けられないこともある

住宅ローンには厳しい審査があり、当然ながらこの審査に通らなければローンを受けることはできません。年収や勤続年数、健康状態、年齢、個人信用情報といった点が主にチェックされます。この審査ポイントは金融機関によって多少は異なるものの、いずれの場合でも新築住宅と中古住宅との間には基本的に違いがありません。

ただし、どれだけの金額を借りられるかは異なります。新築と中古で大きく異なるもの、それは「資産価値」です。

まずは住宅ローンの仕組みをおさらいしましょう。ローンを組む際、金融機関は購入する物件に抵当権をつけます。債務者(お金を借りる側)が万が一返済できなくなった時のために土地や建物を担保とする権利が抵当権です。

新築住宅の場合は、建てられた直後なので資産価値は全く下がっていないため、資産価値と物件価格との間に差はありません。購入価格が3,000万円の物件はそのまま3,000万円分の資産価値があるため、金融機関は全額を融資してくれます。

ところが中古住宅の場合は、築年数や物件の状態によって資産価値が変動します。資産価値は金融機関が独自に査定して算出するため、資産価値と物件価格が必ずしもイコールにならないことがあるのです。債務不履行になるリスクを考えると、金融機関としては資産価値を超える金額を融資することは基本的にありません。つまり、物件価格が3,000円であっても、金融機関がその物件を2,000万円分の資産価値しかないと判断した場合、融資は2,000万円までしか受けられなくなるのです。

ローンの審査に通らない3大理由

融資金額に見通しがついたとしても、残念ながら審査に通らないことはあります。その理由についてここでは解説します。

①借入額が多すぎる

1つ目の「借入額が多すぎる」については、まず審査ポイントの1つである「返済負担率」を理解する必要があります。

年収に対する年間返済額の割合を返済負担率と呼び、「35%以内」がその目安とされています。年収が700万円であれば、年間返済額が245万円までなら借りられるということですね。ただし、返済負担率を算出する時は住宅ローン以外の借入金(カードのキャッシング、車のローンなど)も含まれるので注意してください。

②返済や支払いが遅延している

返済や支払の遅延についてですが、言わずもがなですがクレジットカードの引き落としなどに遅延があるとNGだということです。

借入金の返済や支払いの状況は「個人信用情報」として記録されており、返済日より61日以上もしくは3カ月以上の遅延がある人には、個人信用情報に「異動」という記載がつきます。そして、のちに支払いが済んだとしても、その後5年間は「異動」の文字は消えることはありません。この記載が消えるまではローンは組めないと考えておいてください。

③物件が古すぎる

3つ目の「物件が古すぎる」に関しては、その金融機関が物件の築年数を重視している場合の話です。築年数に上限を設けている金融機関もあるので、事前に確認しておくようにしましょう。

フルローンで住宅を購入する時に知っておくべきリスク

以上のようなさまざまな条件をクリアすることができれば、フルローンで中古住宅を購入することは可能です。しかし、フルローンには特有のリスクもあるので、最後にその点について簡単に触れておきます。

借入金利が高くなる可能性がある

まずは「借入金利が高くなる可能性がある」ということがあります。金融機関や商品によりますが、物件価格に対する頭金の割合によって金利が変わることがあるのです。

頭金の有無、頭金の金額によって金利にどのくらいの差が生まれるのか、きちんと調べておきましょう。

返済不能になる可能性が高くなる

フルローンを組んだ場合、当然ですが頭金ありでローンを組んだ場合よりも毎月の返済額は増えます。

予期せぬ支出が発生したり、金利が上がったりした時の備えがなければ、返済不能に陥ってしまうことも……。こうしたことが起きぬよう、資金計画を万全にしておく必要があります。

担保割れを起こす可能性が高くなる

担保割れとは、物件の担保評価額がローンの残高より少なくなっていることを示します。例えば担保評価額が2,000万円、ローンの残高が2,300万円、という状況が担保割れです。

担保割れを起こしてしまうと、いざ売却する際に売却代金ではローンを完済できず、このケースでは別途300万円を自己資金で持ち出す必要があります。頭金の有無、金額にかかわらず、購入価格に対する借入金の割合が高ければ高いほど、担保割れリスクは増えるということを理解しておいてください。

住宅ローン減税は中古住宅でも適応可能

住宅ローンの毎年の支払い金額を最大10年間、税金から差し引いてもらえる「住宅ローン減税(控除)」ですが、意外にも新築ではなく中古住宅にも利用できることを知っている人は多くないようです。

実は昨年2021年までは、住宅ローン控除は一定の築年数を下回らなければ適用されませんでした。しかし、今年2022年よりこの要件が緩和され、「◆昭和57年以降に建築された住宅=新耐震基準適合住宅」であれば、住宅ローン減税適用を受けられることになり、今後の築古物件の購入あっせんが活性化する見込みとなっております。

<※2021年までの要件>

広さや用途、所得などの条件を満たした上で「木造住宅は築20年以内、耐火構造(いわゆる鉄筋コンクリート造りのマンション)は築25年以内」といった要件に加え、築20年や25年を超えた中古住宅では●既存住宅売買瑕疵保険に加入する

●耐震基準適合証明書を取得する

●住宅性能評価書(耐震等級1以上)を取得する上記のいずれかを満たすと、築年数の条件を満たさない中古住宅でも、住宅ローン控除を利用することができました。

住宅ローン減税適用で浮いた費用は、「瑕疵保険」に回すのが得策

今回の要件変更に伴い、仲介側からすると今まで住宅ローン減税適用をウリのひとつにできなかった「昭和57年以降に建築された住宅(=旧耐震基準)」が、「住宅ローン減税に適用している=国もお墨付きの安心な住宅」といったウリ文句で、築古物件の営業増加が見込まれます。

築40年の住宅も住宅ローン減税を使えるようになるわけですが、40年も経っていると、メンテナンスが行き届いた良い建物もあれば、雨漏りしているような建物まで、住宅のコンディションはバラバラです。そのため、このような物件購入を検討される際には、住宅ローン減税でお得になった分(※中古住宅の場合は上限140万円)を、瑕疵保険の保険料に回して利用するのがおすすめです。

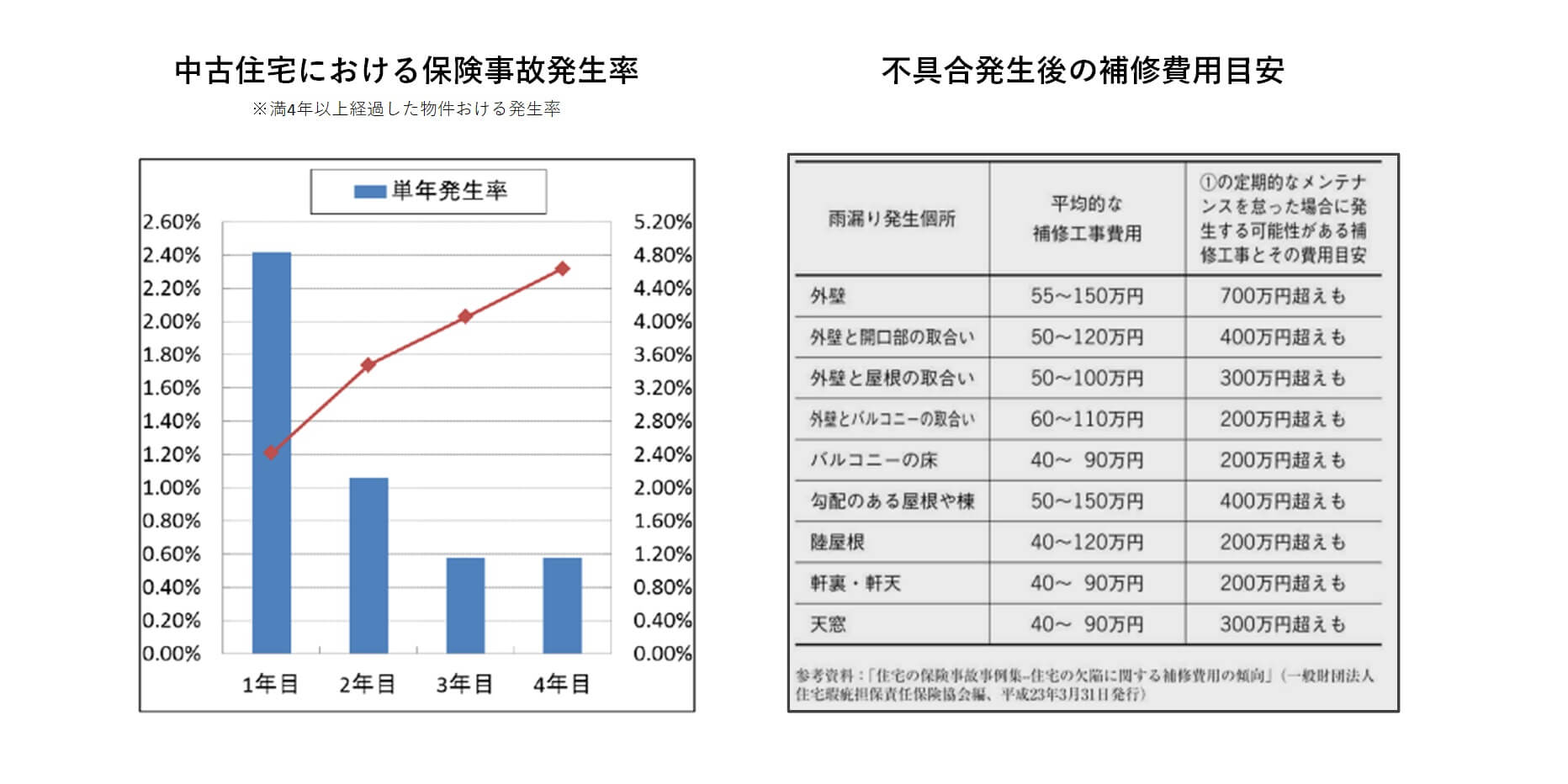

中古住宅の場合、新築に比べると当然事故(※雨漏りなどの欠陥)率は高く、事故が集中する初年度では検査物件全体の約5%にのぼります。

また、万が一事故が起きた際の補修費用は一般的に200~700万円程度(例:屋根からの雨漏り:最大400万)かかることが多く、これらの数値から考えても、住宅ローン減税が適応できる物件においての瑕疵保険活用の必要性は非常に大きいと言えるでしょう。

出典:㈱日本住宅保証検査機構「既存住宅取引における住宅かし保険の活用と安全確保に向けた商品の普及」2015

ホームインスペクションの利用で、さらに「お得で効果的」な対策が可能

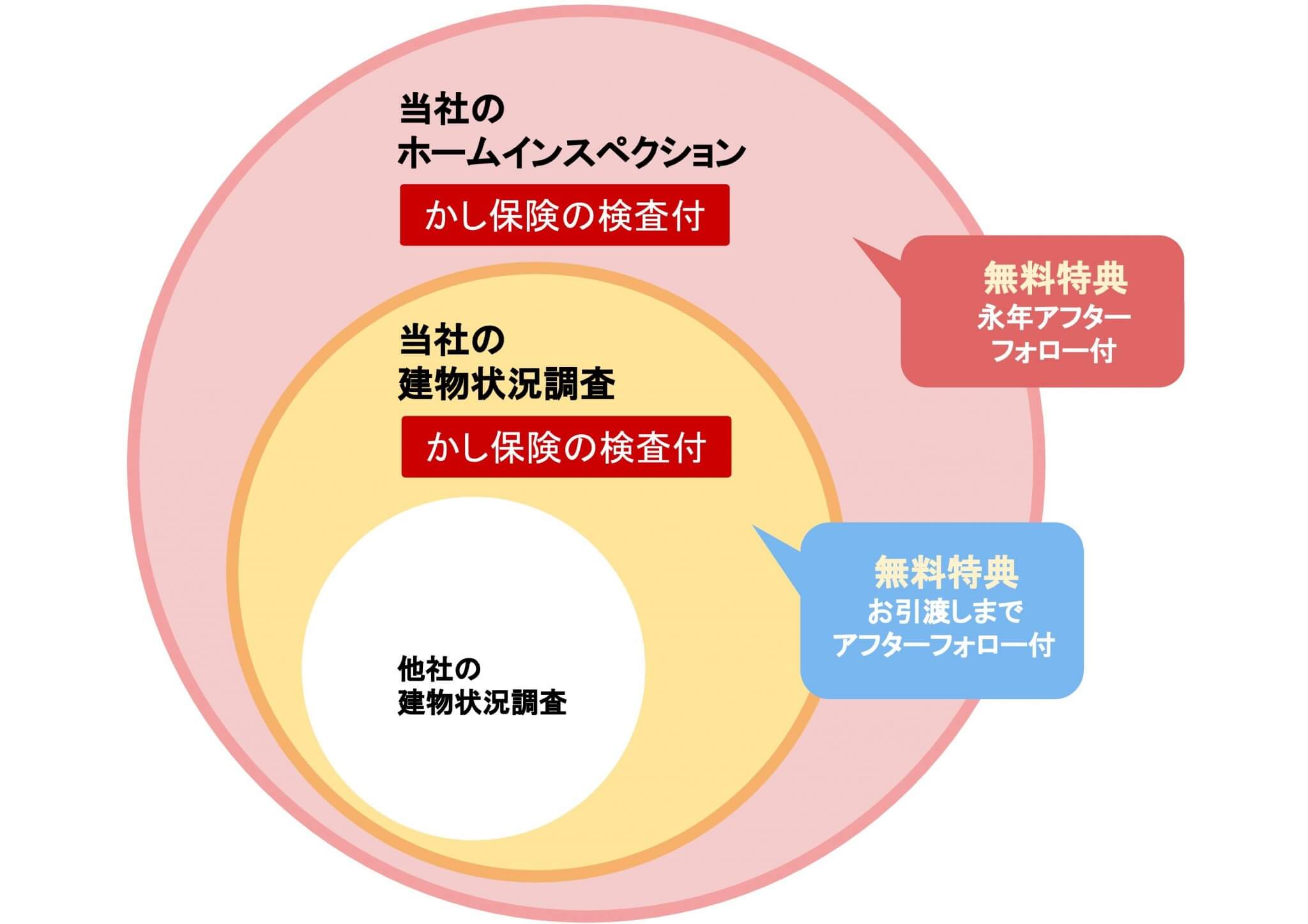

ホームインスペクションとは、雨漏りやシロアリ被害、建物の傾きなどの劣化状況や、新築時の施工不良などについて、建物に精通した専門家のホームインスペクターが診断するサービスです。改修すべき箇所やその時期、おおよその費用などの改修アドバイスまでサービスに含まれ、物件価格の約0.2%の費用追加でリスクヘッジができるため、ご利用の検討を強くおすすめしております。

元々は、住宅ローン減税適用のための瑕疵保険適合検査を検討されている方に、瑕疵保険の調査範囲を含み、かつ一般の方では補修判別が難しい傷・汚れのチェックや床下・屋根裏など、目に見えない不具合などもプロの目でしっかりと確認できる本サービスをおすすめしていました。

2022年から、住宅ローン減税適用のために、瑕疵保険適合は不要になったとはいえ、中古物件は元々欠陥や不具合が多く、千葉大学の研究のデータによると、新築時の段階でおよそ30~40%補修を検討すべき箇所が存在(経年により発生率は上昇し、築10年以上の物件は約60%)します。

インスペクションご利用で、よくある雨漏りの可能性の有無、設備機器の不具合はもちろん、建物の傾きチェックなど、居住・売買時のリスクにつながりやすい箇所の劣化状態を、物件価格の約0.2%でリスクヘッジできるため、ぜひ一度検討をしていただくことをおすすめいたします。

中古住宅の場合、インスペクションを入れるベストなタイミングは『申込み後~契約前』となり、他の時点でも入れることは可能ですが、注意点も多いため、お急ぎの方はまずは一度お問合せください。

業界No.1!経験年数20年以上のプロ集団が提供

さくら事務所は、国内におけるホームインスペクション普及のパイオニア的存在であり、これまでご依頼実績は業界No.1(累計67,000件超)、満足度98%(Google口コミ☆4.8)と非常に有り難い評価をいただいております。

弊社理念の核でもある「第三者性・中立性」を保持しながら、建築・不動産・防災・マンション管理など、あらゆる難関資格を持つメンバーが連携、サービスご利用後にもあらゆる住まいのご相談に対応するための「永年アフターフォローサービス」もご用意。これから暮らす住まいの安心に加え、心強い建築士と末永いお付き合いをいただける内容となっております。

※ご依頼から概ね3日~1週間以内での調査実施が可能です。お急ぎの方は、まずはお問合せください!